原标题:医疗新基建进度超预期,医药行业正迎来投资巨大机遇期?

10月17日,医疗器械股继续走高,新芝生物拉升涨超22%,迪瑞医疗、惠泰医疗、微电生理、新产业、心脉医疗等涨超10%。

医药板块投资热度近期持续飙升,医药行业受到疫情、政策、需求等多方面的不利影响,行业承受着较大的压力,为何近期市场对其态度发生较大的转变?此次行情的持续性可以期待吗?本文将详细解析。

医疗新基建进度持续超预期

上月底,国家卫健委发布了《国家卫健委开展财政贴息贷款更新改造医疗设备的通知》,提出了一项阶段性鼓励医疗设备购置和更新改造贷款的政策。政策规定,在2022年12月31日前签订贷款协议,并支付首批设备采购贷款(不低于总货值20%)的贷款主体,可以向贷款机构申请贴息贷款。政策重点突出基层医疗机构能力配置,提高县级医疗服务能力,加快推进“十四五”健康中国目标。

在医药行业政策的推动下,骨科脊柱耗材集中采购、22省生化集采方案、27省电生理带量采购文件的相继出台,行业政策催化不断累积,由量变最终转向了质变。医疗设备的更新改造,一方面延续了我国自新冠肺炎疫情以来持续加大的医疗资源投入,另一方面也是2020年后新基建项目陆续完结所催生出的被动需求。

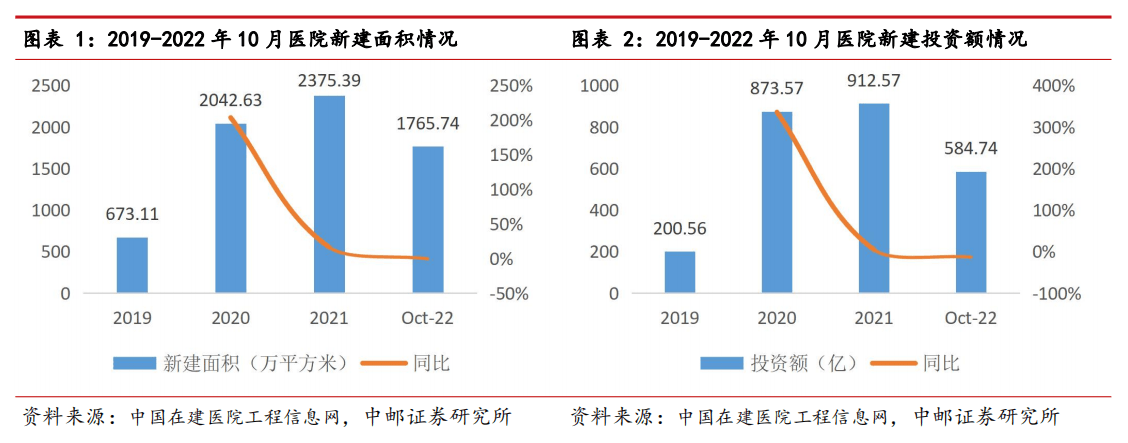

根据中国医院工程信息网的信息,自2020年新冠疫情爆发以来,医疗新基建进入高速发展阶段,历经近三年,至今仍保持较高的新建水平。根据《2019中国卫生健康统计年鉴》显示,截至2018年末,全国共有医院33009家,建筑面积4.86亿平方米,2019年末达到5.18亿平方米,同比增长6.6%。据中国医院工程信息网2019年不完全统计,新增医院建筑面积673.11万平方米,仅占统计年鉴新增部分的21%。

假设新建医院工程信息网2020-2022年度新增建筑面积仍占当年新建建筑面积的21%,则预计2020、2021年新建建筑面积分别达到9727万平方米和11311万平方米,医院房屋建筑面积同比增长约18.78%和18.38%。比2019年的6.6%要高得多。从2019-2022年10月新建医院投资额看,投资额增速高于新建医院,达到了历史最高水平。

在行业配置+政策催化下,中邮证券认为医药行业后段时间有望继续放量反弹,但是否正式反转仍需观察市场流动性及中美关系等黑天鹅事件的影响。

医药行业正迎来投资巨大机遇期

从医药板块所有子行业角度来看,作为医疗需求侧,非专利药集中采购意味着医保基金将会向创新药支付,新冠疫情后政府不断扩大医院建设带来的医疗设备需求,新冠冲击下连锁药店等部分行业集中度进一步提升,其中都蕴含着优秀公司的投资机会。叠加目前医疗行业整体市盈率已降至10年来新低,当前时点或不宜过度悲观,大概率将迎来一个巨大的投资机遇期。

国海证券建议投资者可以重点关注以下三个方向:

一、高值耗材及 IVD。高值耗材(如冠状动脉支架、骨科耗材、心脏电生理、覆膜支架、血液灌流器)、 IVD试剂等,在过去几年受到国家或地方集采影响,市场对集采政策的悲观预期驱动主要标的股价大幅调整。展望未来,随着国家集采政策持续优化,市场预期有望持续改善,相关上市公司也有望实现估值回归。

二、医疗器械方向。

(一) 招标采购医疗设备。医疗设备是医院的固定资产,由医院自行招标采购,目前医疗设备仍为医院成本项,由医院自行招标;另外,医疗器械的出厂价也没有虚高。

(二) 国家政策推动医疗设备进口替代,医疗设备实为少数医药细分行业享受政策红利。近年来,国家对医疗设备进口替代的政策导向日益明显,一方面有利于降低采购成本,另一方面有利于提高高端装备制造业自主可控水平。进口替代持续推进,国产医疗器械逐步实现技术迭代升级。

(三) 需求催化——即国家推动医疗设备更新改造,目前各地政策推进速度快、力度大,预计Q4订单有望快速增长。

三、中药非处方药方向。政策扶持,产品提价,龙头品牌市场占有率提升,渠道库存周期减弱,四大利好推动中药 OTC板块行情。

还可以关注消费医疗、 CXO等方向.消费医疗行业具有广阔的发展空间、高成长性、量价齐升等长逻辑并未改变,近期相关公司业绩受疫情影响较为明显,未来有望受益于疫情影响缓解、消费好转。CXO板块的全球医药外包产业转移大势未变,凭借中国本土工程师的优势,完善的化工产业链,丰富的项目经验,国内 CXO深度参与全球创新药研发供应链。

可关注个股:1)高值耗材:建议重点关注惠泰医疗、微电生理、心脉医疗、南微医学,亦可关注健帆生物、威高骨科、大博医疗、三友医疗等;

2)IVD:建议重点关注安图生物、新产业、迈瑞医疗,亦可关注迈克生物、亚辉龙、万孚生物、基蛋生物等;

3)医疗设备:建议重点关注迈瑞医疗、联影医疗、开立医疗、澳华内镜、海泰新光、奕瑞科技;

4)中药 OTC:建议重点关注华润三九、同仁堂、健民集团、华特达因,亦可关注寿仙谷、羚锐制药、马应龙、江中药业、东阿阿胶等;

5)消费医疗:建议关注爱尔眼科、通策医疗、固生堂、欧普康视、爱博医疗、我武生物、长春高新、安科生物等;

CXO:建议关注九洲药业、药石科技、药明生物、凯莱英、药明康德、美迪西等。返回搜狐,查看更多

责任编辑: